Pensjon

Ikke la gebyrer spise av din pensjon. Du kan enkelt kvitte deg med unødvendige gebyrer og dermed få mer i pensjon.

Gebyrsjekken

Ikke la gebyrer spise av din pensjon. Over tid vil selv små forskjeller i gebyrer kunne spise store deler av din pensjon. Velg produkt her, bruk dine egne tall og ta Gebyrsjekken.

Lær om pensjon

Din samlede pensjon

Du får pensjon fra flere steder. Du får pensjon fra staten, men du får også pensjon fra nåværende og tidligere arbeidsgivere. I tillegg kommer eventuell egen sparing til pensjon.

Hvordan får jeg oversikt over pensjonen min?

For detaljer om private pensjonsrettigheter. Logg på hos Norsk Pensjon (www.norskpensjon.no) for en samlet oversikt. Logg også på hos din bank eller forsikringsselskap hvor du har dine private pensjonsavtaler. Det vil fremgå av oversikten hos Norsk Pensjon hvilke selskaper du har pensjonsavtaler hos.

Du får oversikten over dine pensjonsrettigheter og prognoser for fremtidig alderspensjon ved å logge på “Din pensjon” hos NAV. Gå til www.nav.no/dinpensjon

For detaljer om tjenestepensjon fra staten, logg på Statens pensjonskasse (www.spk.no).

For detaljer om kommunal tjenestepensjon, logg på hos din kommunes pensjonsleverandør. Dette vil enten være KLP (www.klp.no) , OPF (www.opf.no) eller kommunens egen pensjonskasse.

Spiser gebyrene opp pensjonen din?

Hvert år foregår det en stille innsamlingsaksjon til pensjonsselskapene i Norge. Totalt tar selskapene inn 300 millioner kroner årlig i administrasjonsgebyrer bare på pensjonskapitalbevis.

2 av 3 nordmenn vet ikke hva de betaler i administrasjonsgebyrer. For mange kan det årlige gebyret utgjøre over 4% av sparesaldo. Dette er en vanvittig pris å betale for å få lov til å være kunde, og i disse tilfellene vil som regel pensjonsselskapet stikke av med mesteparten av den årlige avkastningen. Det finnes imidlertid selskaper som ikke tar administrasjonsgebyr i det hele tatt. Det er du som bestemmer hvor du vil være kunde. Du vil uansett alltid være tjent med å samle pensjonskapitalbevisene hos ett selskap. Da vil du få lavere gebyrer og mer i pensjon.

Hva er IPS?

IPS står for individuell pensjonssparing. Det er et pensjonsprodukt som tilbys av pensjonsselskaper og banker. Det er visse skattefordeler ved produktet, men det er også enkelte ulemper med hensyn til hvordan pengene kan disponeres av deg.

IPS gir deg rett til utsatt skatt på et beløp tilsvarende det du sparer i ordningen hvert år. For å få utsatt skatt for inntektsåret 2024 må innbetalingen gjøres i god tid før 31. desember 2024. Maksimalt sparebeløp for 2024 er kr 15.000,- som vil gi kr 3.300,- i utsatt skatt.

IPS-ordningen vil passe godt for deg som har inntekt som IPS-innskuddet kan komme til fradrag i, men bare for de sparepengene du er trygg på at du ikke vil trenge før du er 62 år; når utbetalingene kan begynne. De må for øvrig gå helt til du er minst 80 år. Og IPS passer ekstra godt for deg som betaler formueskatt.

Har du kredittkortgjeld, annen type usikret forbruksgjeld, eller boliglån med høy rente, bør disse nedbetales før du investerer i produkter som er egnet for sparing til pensjon. Dette gjelder helt uavhengig av om du vil benytte deg av IPS-ordningen.

Hva er risikoklasser og spareprofiler?

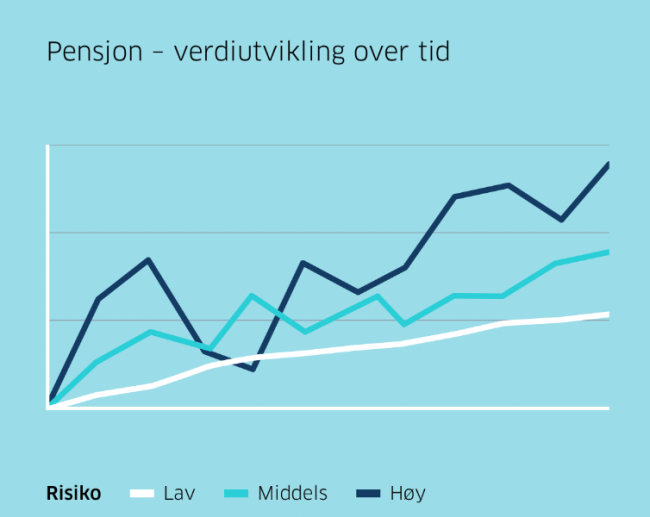

Fond og spareprofiler er fordelt i risikoklassene 1 til 7. Fond og spareprofiler i risikoklasse 1 har minst risiko for svingninger, mens de som befinner seg i risikoklasse 7 har høyest svingninger i avkastningen. Det er dessverre ikke mulig å oppnå høy avkastning over tid hvis man ikke er villig til å akseptere høye svingninger underveis. Har man lang horisont (10 år eller mer) vil et globalt indeksfond, som typisk har risikoklasse 4, normalt gi den beste avkastningen i forhold til risiko.

Hva er IPS? Hvor fordelaktig er det?

Skattereduksjonen du oppnår er i virkligheten utsatt skatt.